Wer sich in Zukunft ein Vermögen aufbauen will, sollte sich früh mit verschiedenen Anlageformen beschäftigen. Welche für einen persönlich die richtige ist, hängt von verschiedenen Faktoren ab. Im ersten Teil der Serie „Anlegen mit kleinem Geldbeutel“ erklärt KURT, wie der Aktienhandel funktioniert.

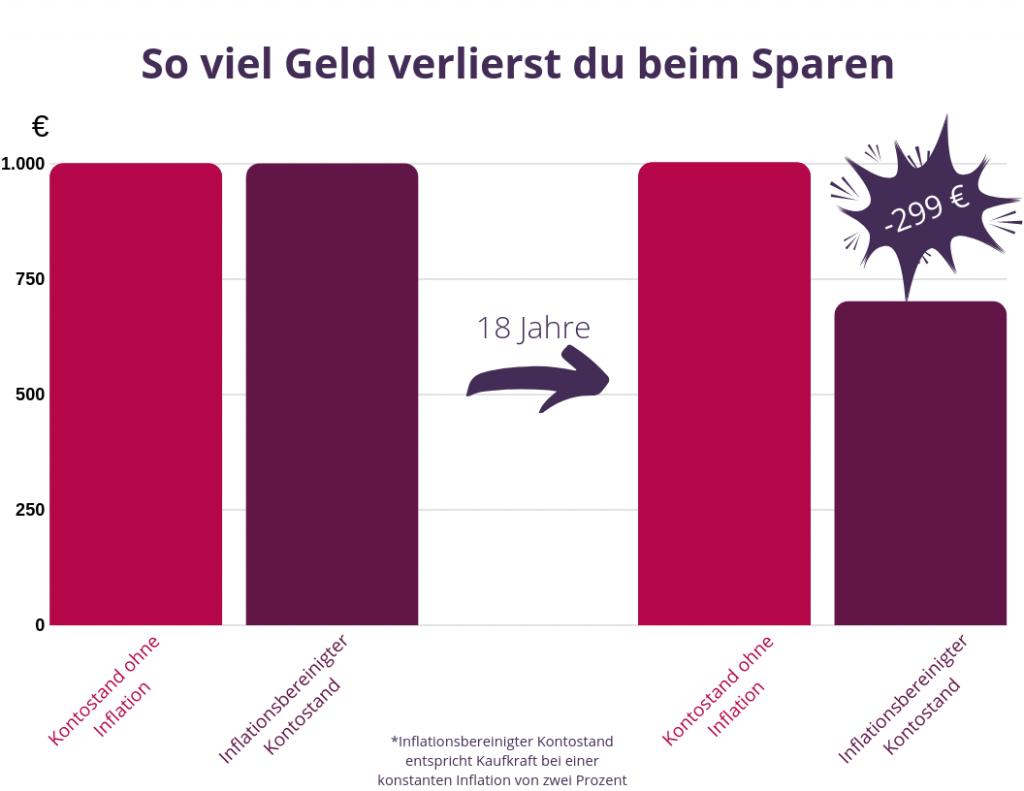

Wer spart, verliert. Und zwar jährlich rund zwei Prozent der gesamten Sparsumme. Das liegt an der Inflationsrate, also dem Preisniveau innerhalb eines Landes oder einer Währungszone. Ist wie im Euroraum eine Inflationsrate von zwei Prozent angestrebt, würde ein Produkt, das heute 100 Euro kostet, in einem Jahr 102 Euro kosten, sofern diese Inflationsrate im Durchschnitt eingehalten wird.

Im Euroraum ist das der Fall – schlecht für Sparer, denn die Zinssätze der herkömmlichen Banken können den inflationsbedingten Verlust nicht annähernd ausgleichen. So bietet die Sparkasse Dortmund beispielsweise einen Jahreszins von 0,01 Prozent an.

Das Angebot wird als Geschenk für Kinder und Enkelkinder angepriesen. Angenommen, man würde bei gleichbleibender Inflationsrate und steten Zinsen 1.000 Euro für den Enkel anlegen und sie 18 Jahre auf dem Sparbuch der Sparkasse liegen lassen, so hätte man zum Schluss rund 1002 Euro. Durch die Inflation und die niedrigen Zinsen hätten diese jedoch nur noch eine Kaufkraft von etwa 701 Euro. Wer nicht will, dass sein Geld an Wert verliert, sollte also andere Wege wählen, um ein Vermögen aufzubauen.

Aktien – profitable Anlage für den kleinen Geldbeutel?

Eine Möglichkeit sind Aktien. Wer eine Aktie besitzt, dem gehört ein kleiner Teil eines Unternehmens. Macht das Unternehmen Gewinn, werden die Aktionäre in festgelegten Zeiträumen prozentual daran beteiligt. Das nennt man Rendite. Steigt außerdem der Wert des Unternehmens, steigt auch der Aktienwert. Im besten Fall kann man sie dann mit Gewinn weiterverkaufen. Umgekehrt tragen Aktionäre aber auch die Verluste eines Unternehmens mit.

Beim Aktienkauf kann man sich von einem Anlageberater unterstützen lassen, doch auch professionelle Berater liegen nicht immer richtig. Für Professor Posch gilt deshalb eine Grundregel bei jedem Investment: Selbermachen.

Als Erstes müsse man deshalb lernen, wie der Markt funktioniert. Er empfiehlt, dazu einzelne Aktien von verschiedenen Unternehmen zu kaufen. Dabei gehe es zunächst einmal um den Lerneffekt. „Am besten lernt man aus Fehlern, wenn sie am wenigsten wehtun“, so Posch. Studierende hätten die Zeit, sich mit dem Markt zu befassen, aber meist wenig Kapital. Das sei eine gute Voraussetzung, um sich mit Anlagemöglichkeiten vertraut zu machen, bevor man im Berufsleben mehr Geld aber dafür weniger Zeit habe.

Wer über investieren spricht, redet konkret von seiner Zukunft. Solche Entscheidungen sollte man selbst treffen und nicht einem Fondsmanager überlassen.

Um eine Aktie kaufen und an der Börse handeln zu können, ist ein Broker nötig: Er führt Käufe und Verkäufe, sogenannte Orders, durch und kann auf Wunsch auch das Management des Portfolios übernehmen. Ein Portfolio ist die Sammlung aller Anlagen eines Investors. Pro Order fallen sogenannte Handelsgebühren an – die Höhe hängt stark vom Handelsvolumen, also dem Wert des Orders ab.

Doch auch zwischen Brokern gibt es Preisunterschiede: Gerade bei knappen Budgets, kann sich die Wahl eines Online-Brokers lohnen, da diese meist sehr niedrige Handelsgebühren verlangen und mögliche Gewinne so nicht unnötig geschmälert werden. Hat man einen passenden Broker gefunden, kann man mit dem Aktienhandel beginnen.

Risiko streuen und Homebuys vermeiden

Nur eine Aktie im Portfolio zu haben ist riskant. Angenommen, man kauft eine Aktie des Automobilherstellers BMW, so sind die Gewinne stark von der Automobilbranche und der deutschen Wirtschaftslage abhängig. Manche neigen dazu, den Großteil in Aktien und Anleihen aus der Region zu investieren, das nennt man Homebuys. Das ist jedoch problematisch: Wer in Deutschland arbeitet und lebt, ist so stark abhängig von der deutschen Wirtschaft. „Hält man zusätzlich nur Aktien deutscher Unternehmen, dann besteht ein sogenanntes Klumpenrisiko“, sagt Posch.

Deshalb sollten Anleger ihr Risiko streuen. Das nennt sich Diversifikation und bedeutet, man investiert in verschiedene Unternehmen aus verschiedenen Branchen und Ländern. Wenn es dann in der Automobilbranche mal nicht rund läuft, sorgen vielleicht die Aktien der Tech-Unternehmen für Gewinne oder andersherum. Das gilt auch für verschiedene Wirtschaftsräume: Verlieren deutsche Aktien Punkte, steigen möglicherweise Anlagen in den USA oder China.

Verluste begrenzen: Stop-Loss Order

“Ein Fehler, den Privatanleger oft machen ist die Orientierung am Einstiegskurs”, erklärt Posch. Der größte Unterschied zwischen Privat- und Professionellen Anlegern sei das Geldmanagement: “Die Erfolgsquote professioneller Händler dürfte knapp über 50 Prozent liegen – sie stoppen sich bei Fehlentscheidungen aber sehr schnell aus. Wir nennen das Stop-Loss”.

Die Stop-Loss-Order ist für jeden Anleger ein wichtiges Werkzeug, um erfolgreich zu handeln. Durch sie können Gewinne nach oben unbegrenzt bleiben, zugleich rettet man vergangene Gewinne vor einem möglichen Kurseinbruch. Angenommen man kauft eine Aktie für 100 Euro mit der Vermutung, dass sie um zehn Prozent steigen könnte und der Risikobereitschaft einen maximalen Verlust von vier Prozent hinzunehmen: Die Stop Loss-Grenze liegt dann bei minus vier Prozent, also 96 Euro.

Das heißt: Sobald die Aktie unter 96 Euro fällt, verkauft man. „Dabei muss egal sein, ob ich denke, dass sie in Zukunft wieder steigt, sonst ist man schnell noch tiefer im Minus“, betont Posch. Oft passiere es, dass die Aktie nach dem Stop-Loss wieder steigt – das sei ärgerlich, aber man müsse „seine Verluste knallhart begrenzen“.

Den Stop-Loss setzt man direkt beim Kauf, allerdings muss man es nachziehen. Das bedeutet, wenn die Aktie um die erwarteten zehn Prozent steigt, muss man die Stop-Loss-Grenze in gleichem Maße erhöhen. In diesem Fall auf plus sechs Prozent: Ist die Aktie also auf 110 Euro gestiegen, was den erhofften zehn Prozent Gewinnsteigerung entspricht, würde die Stop-Loss-Order von 96 Euro auf 106 Euro angehoben werden.

Den Stop-Loss setzt man direkt beim Kauf, allerdings muss man es nachziehen. Das bedeutet, wenn die Aktie um die erwarteten zehn Prozent steigt, muss man die Stop-Loss-Grenze in gleichem Maße erhöhen. In diesem Fall auf plus sechs Prozent: Ist die Aktie also auf 110 Euro gestiegen, was den erhofften zehn Prozent Gewinnsteigerung entspricht, würde die Stop-Loss-Order von 96 Euro auf 106 Euro angehoben werden.

Erstmal investieren statt spekulieren

Aktienhandel ist ein sehr schnelles Geschäft – insbesondere das sogenannte Day Trading, die kurzfristigste Form des Wertpapierhandels. Dabei werden Anlagen gekauft, um sie innerhalb eines kurzen Zeitraums wieder zu verkaufen. Der Gewinn ergibt sich aus den meist kleinen Kursschwankungen innerhalb des Zeitraums, in dem man die Anlage hält.

Der Gedanke an schnellen Handel und damit verbundene Gewinne ist verlockend, jedoch nicht unbedingt etwas für unerfahrene Anleger. Das belegt eine Studie von Martin Sewell, Forscher am University College in London. Sewell führte mehrere Analysen über die Rendite von Daytradern in den USA, Taiwan und Finnland zwischen 1999 und 2005 zusammen. Das Ergebnis: Rund 70 bis 80 Prozent der Day Trader machten Verluste.

Das liegt einerseits an der sogenannten Emotionsproblematik: Viele Händler reagieren nicht rational auf Gewinne oder Verluste und stoppen sich daher nicht konsequent aus. Andererseits brauchen Day Trader viel Zeit. „Einen Trade aufsetzen, dann in die Vorlesung gehen und danach weitermachen funktioniert nicht“, so Posch. Man dürfe nicht einfach weg vom Markt, denn man befindet sich im Spekulationsbereich.

https://twitter.com/M_M_Investments/status/1140120063493771264

Bei vielen Studierenden besteht außerdem eine Kapitalproblematik. Da beim Daytrading um sehr kleine Kursschwankungen geht, lohnen sich Gewinne bei niedrigem Einsatz kaum. Hinzu kommen technische Faktoren wie die Übertragungs- und Verarbeitungszeiten des Computers und Handelsplatzes sowie die eigene Reaktionsschnelle – in beiden Punkten dürfte man Profis gegenüber das Nachsehen haben.

Wem das Beobachten verschiedener Märkte und Branchen zu zeitintensiv ist, dem steht mit sogenannten Exchange Trading Funds (ETF) eine stressfreiere und langfristigere Anlagemöglichkeit zur Verfügung. Mehr über ETFs lest ihr im nächsten Teil: „Anlegen mit kleinem Geldbeutel: ETFs“

Beitragsbild: Gerd Altmann auf Pixabay

Lizenziert nach Creative Commons