Ob Apple, Google oder Ikea: Wohl kaum ein großer Konzern, der nicht mit Tricksereien seine Steuern senken will. Durch geschicktes Gewinneverschieben in Steueroasen entgehen Staaten mitunter Milliarden. Dabei gebe es längst ein Mittel dagegen: die Cashflow-Steuer. Warum sie trotzdem nicht eingesetzt wird.

Dass Steuertricksereien überhaupt möglich sind, liegt an den gegensätzlichen Interessen der Staaten. Steueroasen profitieren von Unternehmen, die ihre Gewinne dort bunkern – und haben daher kein Interesse, ihre Gesetze zu ändern. Und die geschädigten Staaten können dagegen nur schwer vorgehen. Denn das Steuerrecht setzt Unternehmen kaum Grenzen. Einige Konzerne gründen etwa im Ausland zig Tochterfirmen, die sich gegenseitig Scheinrechnungen aufstellen oder angeblich Kredite vergeben. Gewinne werden so kleingerechnet.

Viele Länder wollen darum mit möglichst niedrigen Steuern für Unternehmen attraktiv bleiben. Die Folge ist ein globaler Steuerwettbewerb nach unten. So ist im weltweiten Durchschnitt der Unternehmenssteuersatz die vergangenen zehn Jahre um circa ein Fünftel gesunken. Was den Staaten dadurch an Einnahmen verloren geht, müssen sie woanders wieder reinholen oder einsparen, etwa bei Sozialleistungen. Die Gewinne der Unternehmen dagegen steigen.

Was man anders machen könnte

In den USA diskutieren Politiker und Wirtschaftsexperten immer wieder eine radikale Reform der Unternehmensbesteuerung. Beim Konzept der sogenannten Cashflow-Steuer würde nicht mehr der Gewinn besteuert, sondern der Cashflow, der Geldfluss. Das ist – vereinfacht gesagt – der Umsatz einer Firma minus Löhne und Investitionen. Auf den ersten Blick kein großer Unterschied. Doch eine Cashflow-Steuer hätte weitreichende Folgen.

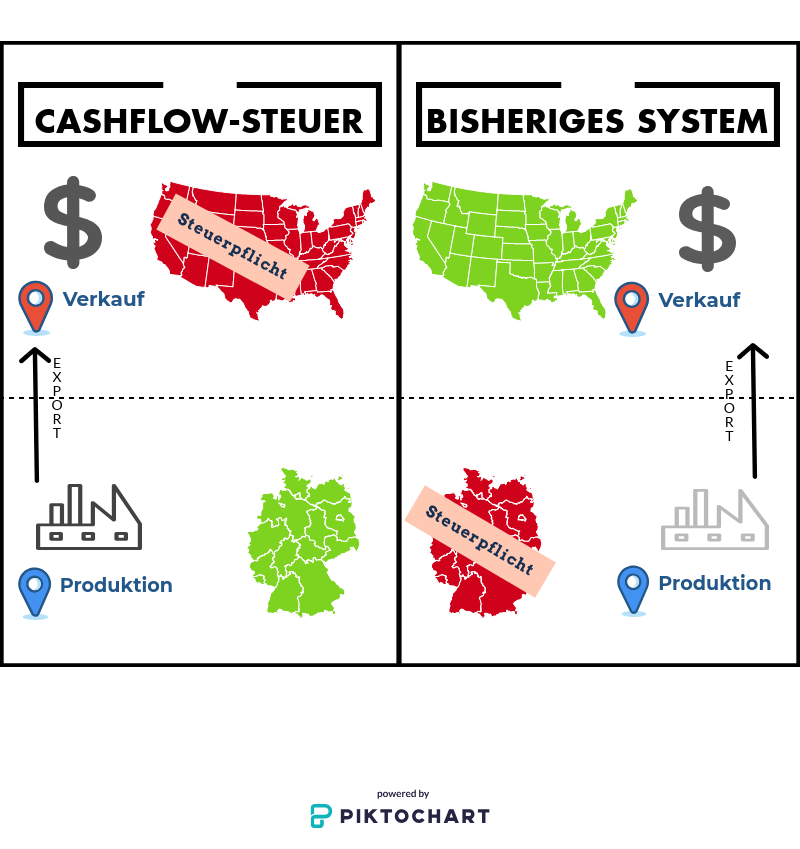

Gegenwärtig gilt das Quellenlandprinzip. Das heißt, die Steuer ist dort fällig, wo die Wertschöpfung erfolgt, also das Unternehmen zum Beispiel produziert. Eine Cashflow-Steuer würde das umkehren. Die Steuer wäre nun dort fällig, wo die Firma ihren Umsatz macht, also ihr Produkt verkauft.

Damit das Ganze funktioniert, ist ein sogennates border adjustment, eine Grenzanpassung, nötig. Dadurch wird geklärt, in welchen Ländern internationale Konzerne welche Steuern zahlen müssen. Dabei sind Exporterlöse steuerfrei, während Importe in voller Höhe besteuert werden. Ein Beispiel: Der amerikanische Hersteller Ford müsste in den USA keine Steuern auf Autos zahlen, die er ins Ausland verkauft. Dagegen würden in Amerika auf Autos aus dem Ausland, wie von VW, Steuern fällig.

Wie die Cashflow-Steuer die Probleme lösen könnte

In der Theorie ist die Idee so revolutionär wie genial. Denn der Cashflow in einem Land ist deutlich leichter zu ermitteln als der Bilanzgewinn. Es ist keine komplizierte Rechnung mehr nötig, welches Land welchen Anteil an der Wertschöpfung eines globalen Unternehmens hat. Denn genau da manipulieren Konzerne gern und häufig. Starbucks etwa hat absurde Preise für Kaffeebohnen verrechnet, die man von einer Tochterfirma aus der Schweiz “gekauft” hat. Den Cashflow kann man dagegen nicht so einfach passend rechnen.

Gewinne in Steueroasen zu verschieben, wäre schlichtweg sinnlos, weil die für die Höhe der Steuer ja keinen Rolle spielen würden. Würde die Cashflow-Steuer weltweit eingeführt, so sagen etwa Wissenschaftler der Uni Münster, “könnte das nahezu alle dringenden Probleme der Unternehmensbesteuerung lösen.”

Und die Steuer hätte weitere Vorteile. Da Löhne und Investitionen von den zu versteuernden Einnahmen abgezogen werden, zahlen sich höhere Löhne und Investitionen für Firmen aus. Beides zum Nutzen der Arbeiter und der gesamten Wirtschaft.

Problem: nur weltweite Einführung funktioniert

Den Vorteilen stehen aber große Vorbehalte gegenüber. Eine Cashflow-Steuer könnte gravierende Konsequenzen haben. Besonders wenn die USA die Steuer im Alleingang einführen würde, wie einige Abgeordnete im US-Kongress geplant hatten. Zum einen wäre das wohl kaum mit den Regeln der Welthandelsorganisation vereinbar. Vor allem der Grenzausgleich ist umstritten: Kritiker sehen darin eine unzulässige Bevorzugung von Exporten zulasten von Importen.

Zum anderen könnte eine einseitige Einführung zu Konflikten mit Ländern führen, die noch nach Herkunft besteuern. Denn mit einer derart radikalen Steuerreform würden massive Preis- und Währungseffekte einhergehen.

Ein mögliches Szenario: Zuerst würden durch den Grenzausgleich in den USA Importgüter teurer – besonders für einkommensschwache Amerikaner ein Problem. Amerikanische Exportprodukte würden zwar durch die Steuerbefreiung günstiger, aber dieser Wettbwerbsvorteil könnte schnell verpuffen. Mehr US-Exporte führen nämlich auch dazu, dass der Dollar an Wert zulegt. Das würde die Produktion in den USA wieder teurer machen. All das ist jedoch bloß theoretisch. Denn gerade Währungen entwickeln sich oft anders, als Wirtschaftsmodelle es vorhersagen. Und genau in solchen Unsicherheiten liegen die Risiken.

Es liegt an der Politik

Die wahrscheinlichste und schwerwiegendste Folge: Unternehmen hätten einen Anreiz, ihre Produktion nach Amerika zu verlegen. So könnten sie der ausländischen Besteuerung entkommen. Exporte wären dann steuerfrei, weil die Zielländer nur Produkte besteuern, die bei ihnen hergestellt wurden. Die USA dagegen würde nur Produkte besteuern, die dort verkauft werden. Ein in Amerika produziertes und in Europa verkauftes Produkt würde also nicht besteuert. Die USA würden somit – ironischerweise – selbst zur größten Steueroase aller Zeiten.

Das zeigt: Steuerflucht kann nur international bekämpft werden. Es würde schon reichen, wenn die größten Wirtschaftsräume – USA, China und Europa – sich einigen könnten. Aber danach sieht es momentan nicht aus. Ganz im Gegenteil: US-Präsident Trump hat die Unternehmenssteuern massiv gesenkt – und heizt so den Steuerwettbewerb weiter an. Dabei könnte die Politik von der Wirtschaft lernen und sich ebenfalls globalisieren.

Beitragsbild- und Teaserbild: pixabay.com/geralt, lizenziert nach CC0.